Дивіться також

26.07.2024 09:22

26.07.2024 09:22После бурных событий этой недели к пятнице рынки успокоились в ожидании публикации важных экономических данных из США.

Сегодня в центре внимания будут значения инфляционных показателей, где важное место занимает ценовой индекс расходов на личное потребление (РСЕ), который просигнализирует о том, что инфляция в Америке замедляет темп роста или нет. Это может стать основанием для очередного повышения градуса спекуляций в отношении перспектив старта снижения процентных ставок ФРС в сентябре этого года.

Итак, согласно консенсус-прогнозу, предполагается, что в годовом выражении ценовой индекс расходов на личное потребление (РСЕ) снизится до 2.5% с 2.6%, в соотношении месяц к месяцу, наоборот, ожидается повышение до 0.1% с 0.0% месяцем ранее. Базовое значение индикатора также должно снизиться в росте до 2.5% с 2.6%, а в месячном исчислении подрасти до 0.2% в июне с 0.1% в мае. Что касается расходов и доходов физических лиц, то здесь предполагается снижение доходов в июне до 0.4% с 0.5% в мае. Ожидается, что расходы, наоборот, прибавят с 0.2% до 0.3%.

Как отреагируют рынки на эти данные?

Здесь все довольно просто. Рынок ждет начала смягчения денежно-кредитной политики ФРС, уже в сентябре. Значит, снижение значения показателя РСЕ оживит эти спекуляции, что окажет локальное давление на курс доллара, он окажется под прессингом по отношению к основным валютам, и особенно к иене. В то же время стоит ожидать роста спроса на акции компаний в Америке, а затем и уже в остальном мире, так как спекулятивные ожидания снижения процентных ставок Федрезервом устойчиво поддерживаются как общими заявлениями членов ФРС, включая Дж. Пауэлла, пусть и с оговорками, так и пониманием в инвесторской среде, что при нынешнем уровне долга и слабости экономики просто необходимо снижать процентные ставки.

Но вернемся на валютный рынок. Полагаю, что на фоне публикуемых сегодня данных инфляционных показателей если доллар и снизится к основным валютам, то незначительно, если, конечно, неожиданно показатель РСЕ не упадет. В то же время его небольшое понижение может спровоцировать продолжение сильного укрепления иены к американской валюте, так как ожидания уровней процентных ставок в Америке и Японии заметно вырастут. Напомню, что в настоящий момент есть широкие основания полагать, что ЦБ Японии продолжит нормализовать монетарную политику путем повышения процентных ставок, а вот от ФРС ждут, наоборот, старта снижения.

Кроме публикации данных в США сегодня российские инвесторы будут следить за итоговым решение ЦБ РФ по процентным ставкам. Предполагается, что регулятор в очередной раз повысит основную процентную ставку с 16% до 18%.

Как отреагирует финансовый рынок РФ?

Думаю, что индифферентно. Если ставка будет поднята и Набиуллина не будет говорить о возможности дальнейших новых повышений, то это вряд ли существенно повлияет на динамику рынка акций, но может стимулировать рост спроса на ОФЗ. Рубль может отреагировать к юаню своим повышением, но, скорее всего, незначительным. На эту валютную пару давно уже не влияют рыночные и экономические факторы.

Почему ЦБ РФ настойчиво поднимает процентные ставки?

Думаю, что это делается для того, чтобы откачивать из экономики значительные объемы ничем не обеспеченных денег, количество которых значительно выросло из-за расходов на СВО.

Еще один момент следует учитывать. Рынок может отреагировать на ожидаемое решение российского регулятор ослаблением курса рубля и ростом спроса на акции. Это может быть классической реакцией рынка на свершившийся факт, так как все эти действия уже фактически учтены в ценах активов.

Прогноз дня:

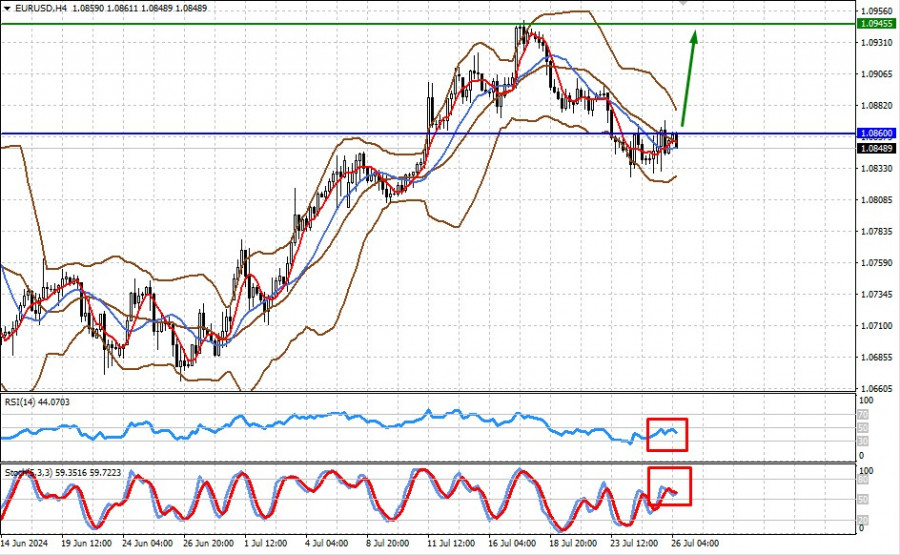

EUR/USD

Пара консолидируется под уровнем 1.0860. Если данные РСЕ покажут продолжение торможения инфляции в Америке, то следует ожидать прорыва этого уровня и роста пары к 1.0945 уже на следующей неделе.

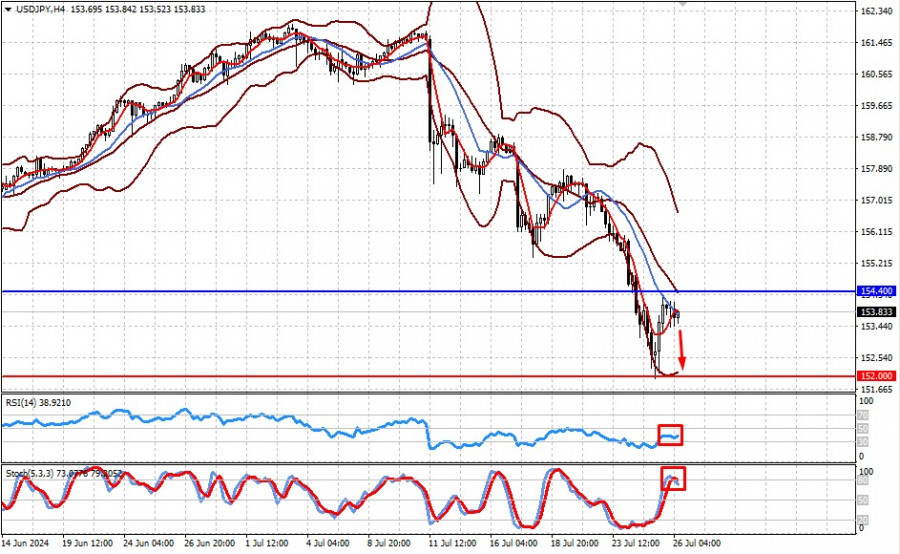

USD/JPY

Пара остается в нисходящем краткосрочном тренде и торгуется ниже отметки 154.40. Снижение индикатора РСЕ усилит спекуляции в отношении первого снижения процентных ставок ФРС уже в сентябре. При таком варианте развития пара может снова упасть к 152.00.

Вы сегодня уже поставили лайк статье

*Представлений аналіз ринку носить інформативний характер і не є керівництвом до здійснення угоди.

Європейська валюта зіштовхнулася із деякими проблемами зростання після вчорашнього виступу президента Європейського центрального банку. "Економіка єврозони стикається з винятковими потрясіннями, викликаними проблемами в торгівлі, обороні та кліматі, що може посилити

За останні два тижні курс Bitcoin впав нижче за позначку 91000 за долар, яка була протягом трьох з лишком місяців сильним рівнем підтримки. Чи варто сподіватися, що це падіння буде

Ціни на газ різко зросли після новин про те, що американський президент Дональд Трамп реалізував обіцяні мита щодо Мексики, Канади та Китаю. Такий розвиток подій викликав серйозне занепокоєння на світових

Американський долар дуже швидко повернув собі позиції проти низки ризикових активів після вчорашніх заяв президента Дональда Трампа, який дав низку суперечливих відповідей щодо своїх планів запровадити мита на імпорт

ІнстаФорекс в цифрах

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.